Indicadores de calidad estadística: Niveles de valoración del modelo Fintech y su impacto en el PIB de América Latina

Indicadores de calidad estadística: Niveles de valoración del modelo Fintech y su impacto en el PIB de América Latina

Sonia Perciveranda Tapara Palomino, Víctor Sánchez Cáceres, Erlin Guillermo Cabanillas Oliva, Oscar Antonio Robles Villanueva, Juana Francisca Reyes Pintado

© Sonia Perciveranda Tapara Palomino, Víctor Sánchez Cáceres, Erlin Guillermo Cabanillas Oliva, Oscar Antonio Robles Villanueva, Juana Francisca Reyes Pintado, 2024

Primera edición: Julio, 2024

Editado por:

Editorial Mar Caribe

Av. General Flores 547, Colonia, Colonia-Uruguay.

RUC: 15605646601

Diseño de cubierta: Yelitza Sánchez Cáceres

Libro electrónico disponible en https://editorialmarcaribe.es/indicadores-de-calidad-estadistica-niveles-de-valoracion-del-modelo-fintech-y-su-impacto-en-el-pib-de-america-latina/

Formato: electrónico

ISBN: 978-9915-9682-5-4

Aviso de derechos de atribución no comercial: Los autores pueden autorizar al público en general a reutilizar sus obras únicamente con fines no lucrativos, los lectores pueden usar una obra para generar otra obra, siempre y cuando se dé el crédito de investigación y, otorgan a la editorial el derecho de publicar primero su ensayo bajo los términos de la licencia CC BY-NC 4.0.

ÍNDICE

DEFINICIÓN DE LOS PROCESOS E INDICADORES DE LAS PLATAFORMAS FINTECH.

Variables Destacadas en los modelos.

Estadística de las variables Independientes.

Países que se encuentran en la base de datos

Logaritmo Natural de la Media de Fintech por país.

Mediana de volumen Fintech por región e ingreso

1.1 Modelos Teóricos que sustentan el Modelo de Negocio Fintech.

1.2 Modelo de Panel sin Interacción.

1.4 Fintech en el mercado de Remesas de América Latina.

1.5 Estadísticas del Mercado de Remesas.

1.6 Comparativa de México en el resto de los países de América Latina, en la recepción de remesas.

Remesas por país en América Latina, (2022).

1.7 Impacto de las Remesas en las Economías.

RECOPILACIÓN Y CONSOLIDACIÓN DE SERVICIOS FINANCIEROS FINTECH EN AMÉRICA LATINA

2.CONTEXTUALIZACIÓN DE LAS FINTECH EN AMÉRICA LATINA.

2.1 Segmentos Fintech en América Latina.

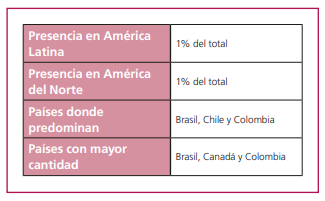

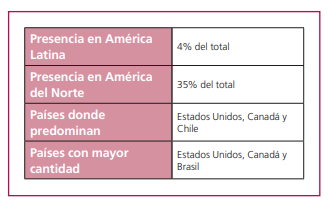

Segmentos Fintech, en América Latina.

2.2 Pagos y Transferencias en América Latina.

América del Norte Segmentos Fintech.

2.3 Financiamientos Colectivos en América Latina.

2.5 Mercados de Capital y Negociación de Activos.

2.7 Respuestas Tecnológicas para Instituciones Financieras

2.11 Tendencias del Negocio Fintech.

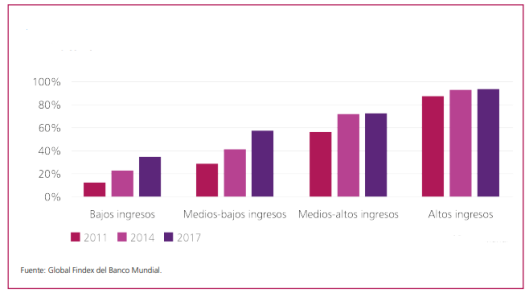

Personas con cuentas Bancarias.

2.12 Enfoques y Resultados Fintech.

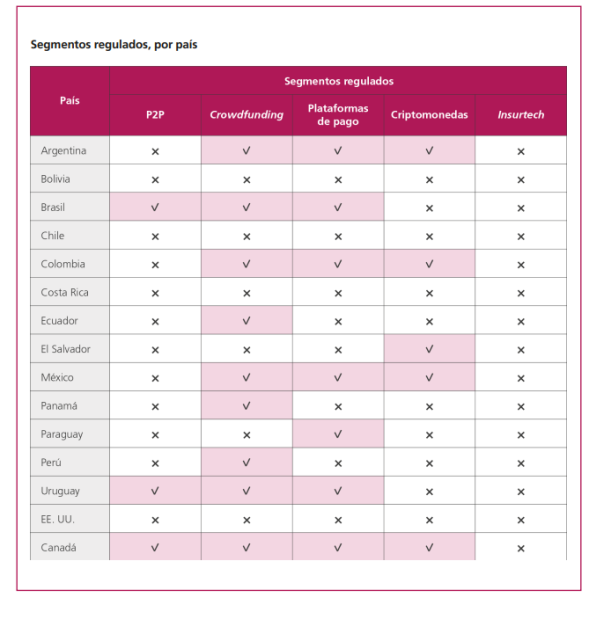

2.16 Regulación por Subsegmentos.

Regulación de segmentos por país.

2.16 Empleo, Sistema Financiero, Sindicalización del Negocio Fintech.

Sistema Financiero Tradicional respecto al Fintech.

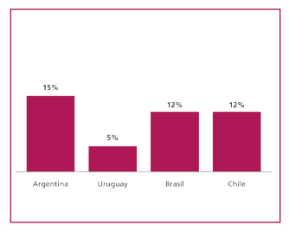

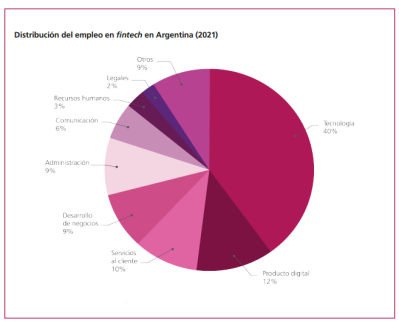

Empleo Fintech en Argentina, (2021).

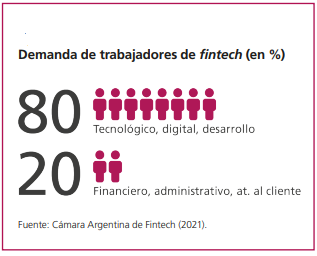

Demanda de trabajadores Fintech.

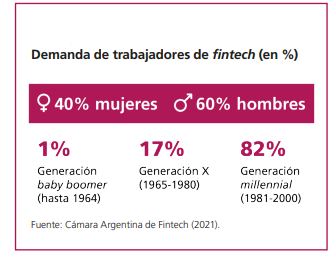

Demanda de Trabajadores Fintech.

2.18 Fintech en los Sindicatos.

FINTECH COMO ESTRATEGIA DE INTEGRACIÓN REGIONAL EN AMÉRICA LATINA.

3.1 Aspectos Generales de la Integración Latinoamericana .

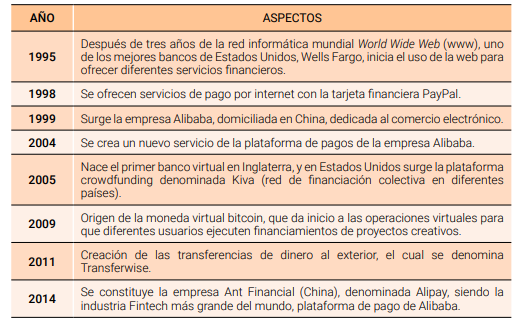

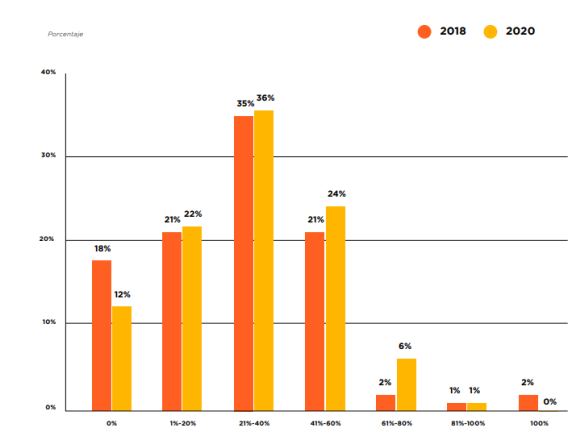

La Evolución de los Modelos Fintech.

Modelos de Negocios Fintech en América Latina, 2018

3.2. Integración en América Latina y las Regulaciones Fintech.

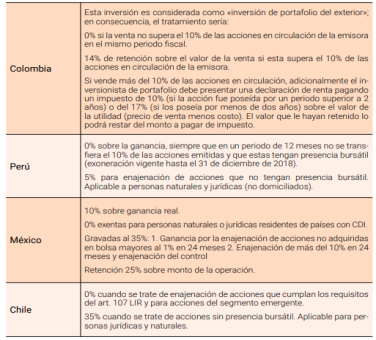

Economía Mundial, Modelo Integrador.

3.3 Integración Regional y Modelo Fintech.

3.4 Modelos Fintech que emergen en América Latina.

3.5 La Alta Demanda de Sistemas Tecnológicos.

3.6 Movilidad de Activos Financieros de Renta.

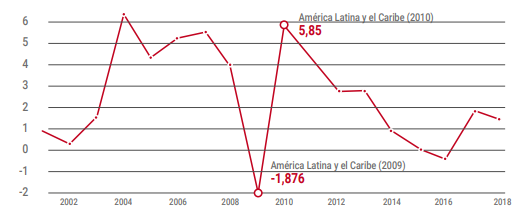

Incremento del PIB Latinoamérica (% anual)

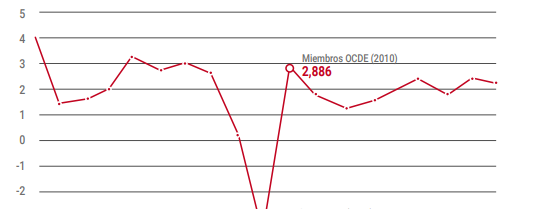

Incremento del PIB Países OCDE (% anual)

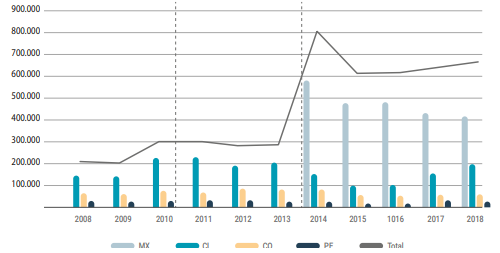

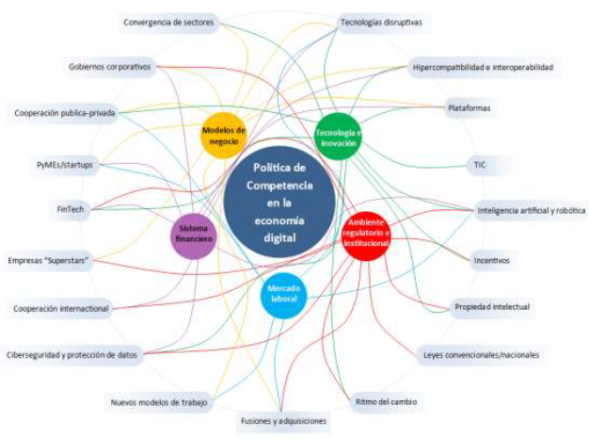

3.8 Movimiento de operación antes y después del MILA (2008 – 2018)

3.9 Limitaciones de Integración.

3.10 Consideraciones tributarias de la Región.

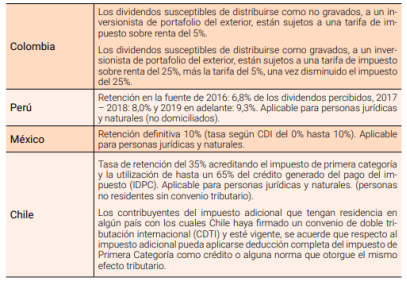

Tributos por concepto de Dividendos.

Tributos por ganancia de Capital

3.11 El Mercado Integrado Latinoamericano.

TRANSFORMACIÓN DE LA EMPRESAS HACIA LA DIGITALIZACIÓN: REPORTE DE RESULTADOS

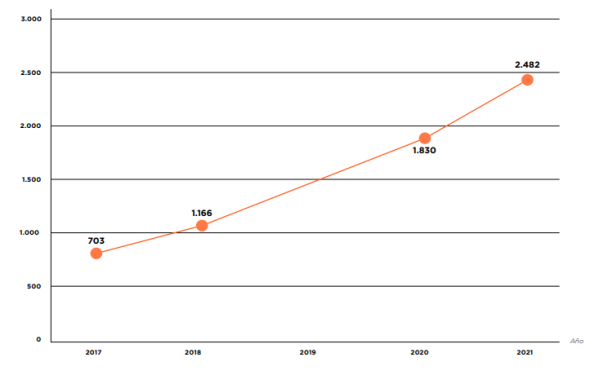

4. LA INDUSTRIA FINTECH DUPLICA SU TAMAÑO EN AMÉRICA LATINA.

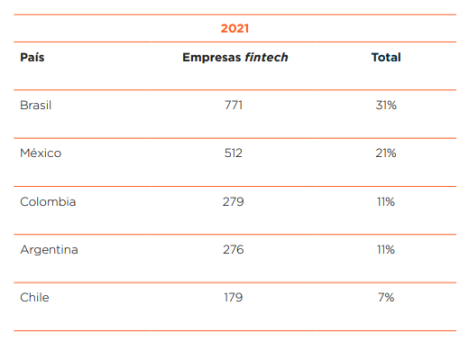

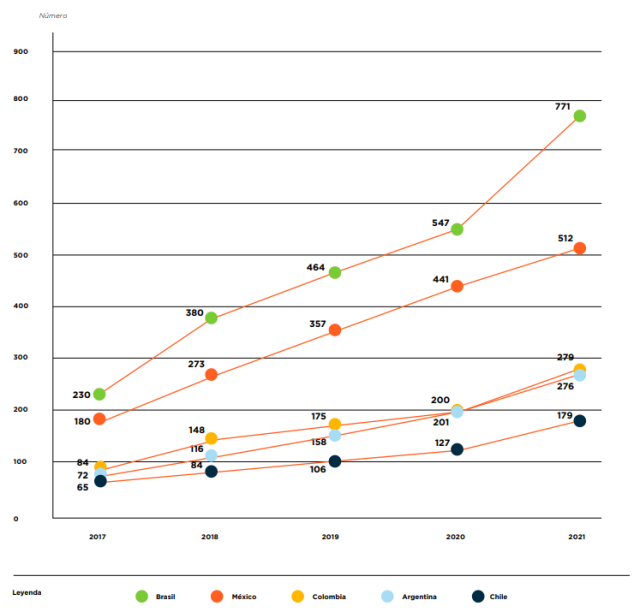

Negocios Fintech en América Latina 2017-2021

Principales Mercados de América Latina

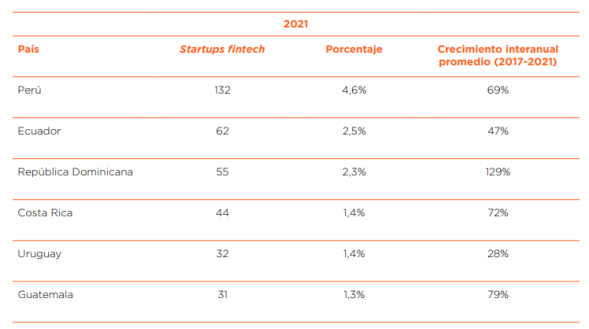

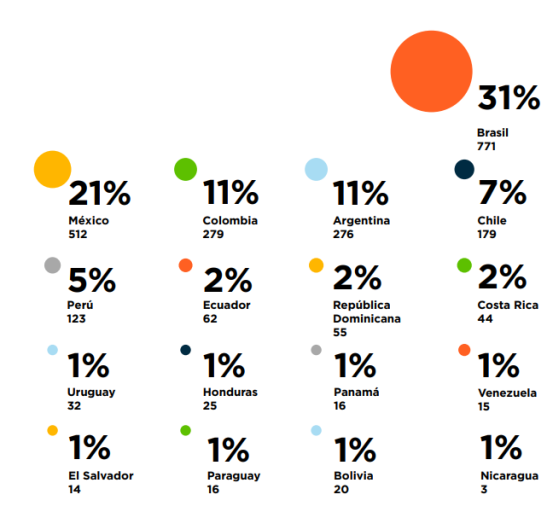

Sector Fintech emergente en Latinoamérica.

4.2 Perú como líder en el Sector Fintech Emergente con 132 modelos de Negocios.

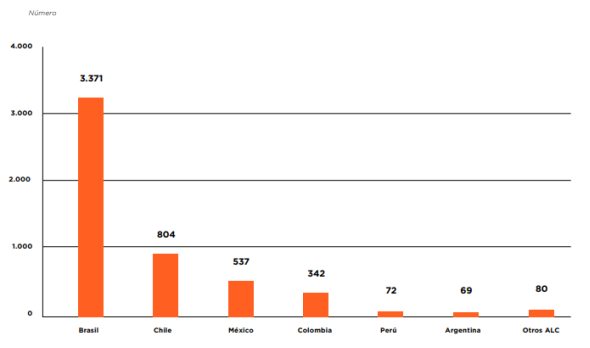

Empresas Fintech en América Latina por país 2021

Promedio anual de los segmentos Fintech en América Latina (2017-2021)

Tipos de soluciones de pagos digitales en América Latina

Monto originado en finanzas alternativas América Latina y el Caribe (ALC): (millones de

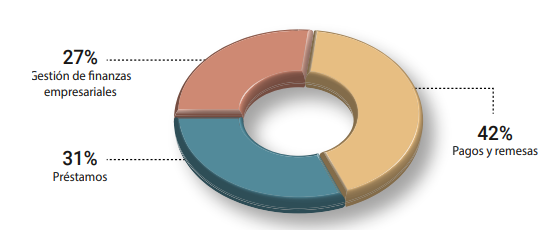

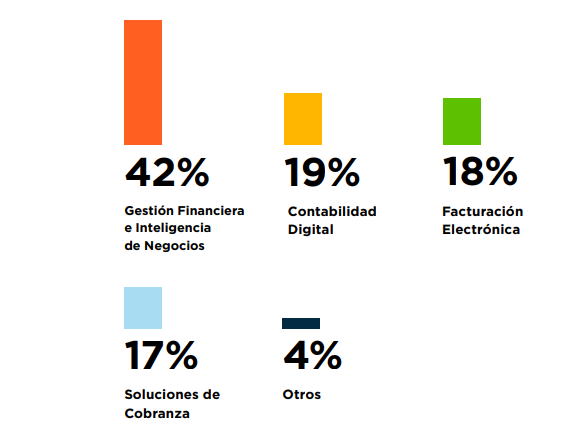

4.3 Negocios de gestión de finanzas empresariales en América Latina

Gestión de Finanzas Empresariales en América Latina.

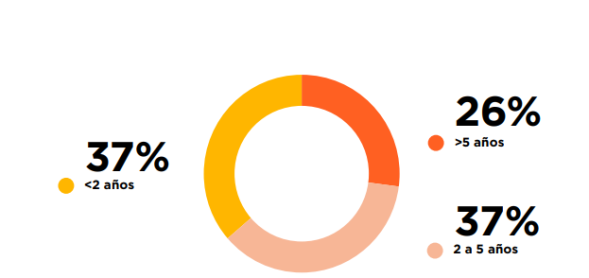

Antigüedad de operación de las empresas Fintech en América Latina

4.4 Estado de Madurez del Fintech en América Latina.

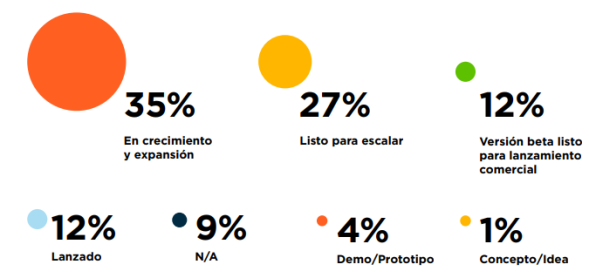

Madurez de la solución de las empresas Fintech en América Latina

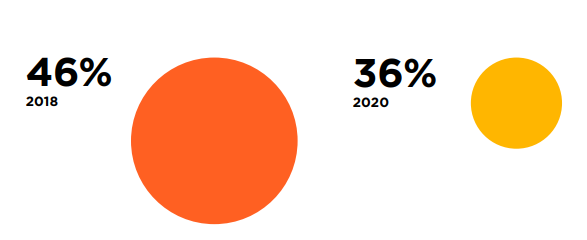

4.5 Inclusión Financiera en América Latina.

4.6 Startup e Inclusión Financiera en América Latina.

Startup en inclusión financiera en América Latina

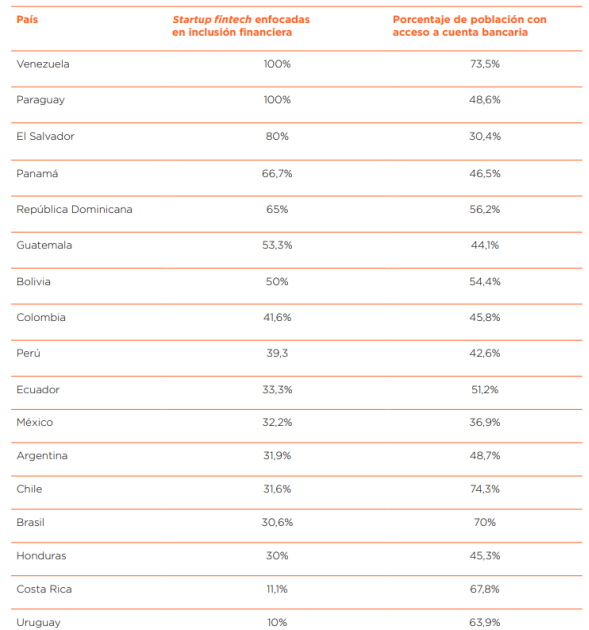

4.7 Ubicación Geográfica de Soluciones Fintech e inclusión Financiera.

Startup Fintech en inclusión financiera y porcentaje de población con acceso

a cuenta bancaria por país (Comparativa).

4.8 Productos Fintech ayudan a mejorar la Salud y la Educación Financiera.

Modelos de negocios Fintech de inclusión financiera en América Latina por segmento

4.9 Las Empresas Fintech y la participación laboral de las mujeres.

Mujeres en la fuerza laboral de las startup Fintech en América Latina

4.10 Las Mujeres como usuarias del servicio Fintech.

4.11 Análisis y Termómetro de las Regulaciones del Sector Fintech en la Región.

Mujeres entre los clientes finales de las startup Fintech en América Latina

En la última década, el campo de la tecnología financiera (Fintech) ha ganado una importancia significativa, si bien su influencia en el mercado financiero es todavía relativamente pequeña, ha revolucionado la gestión de transacciones y la generación de crédito. Debido a su reciente aparición, el crecimiento de las plataformas Fintech no es estable, lo que añade complejidad al estudio de la industria, las plataformas Fintech son capaces de satisfacer las necesidades crediticias de maneras que los bancos tradicionales no pueden, como los préstamos entre pares (P2P). Este tipo de crédito elimina la necesidad de intermediarios, siendo la plataforma la única responsable de conectar a prestamistas y prestatarios. Los préstamos P2P han ganado una popularidad significativa, particularmente en China. El objetivo de esta investigación es contribuir a la literatura existente sobre Fintech identificando y verificando cuantitativamente los factores que promueven e impulsan el desarrollo de plataformas Fintech en diferentes países y regiones a nivel mundial. La selección de variables para los modelos se basará en fuentes acreditadas como el FMI y el Banco Mundial, asegurando la validez y confiabilidad del estudio. Luego, estas variables se incorporarán a modelos econométricos para evaluar su importancia e impacto en las finanzas digitales.

Entre las diversas fuerzas impulsoras que están dando forma al futuro del trabajo, los avances tecnológicos están teniendo un profundo impacto en la organización empresarial, las relaciones laborales y los derechos de los trabajadores. La pandemia de covid-19, surgida a principios de 2020, ha acelerado ciertos procesos transformadores y desencadenado fenómenos como el Fintech, que se refiere a la aplicación de tecnología en el sector financiero. Este documento tiene como objetivo proporcionar material completo que permita a los lectores comprender el concepto de empresas de tecnología financiera, animándolos a generar sus propias ideas y participar en debates significativos. Sin duda, este tema emergente tiene implicaciones importantes para la industria financiera, el empleo y la forma en que las personas interactúan con los servicios financieros.

Por lo tanto, nos esforzaremos por explicar las Fintech de la manera más sencilla posible, explorando sus motores de crecimiento, operaciones, presencia geográfica y relaciones con trabajadores, usuarios y organismos reguladores. Es crucial que tanto Uni Américas como el proyecto FES Sindical Regional contribuyan a la difusión de información y conocimientos que puedan ser utilizados por los miembros sindicales de la región. Al hacerlo, participaremos activamente en el desarrollo del sector a través del diálogo con los trabajadores, salvaguardando los derechos laborales dentro de todas las empresas que operan en este campo.

CAPÍTULO I

DEFINICIÓN DE LOS PROCESOS E INDICADORES DE LAS PLATAFORMAS FINTECH.

1.LA INDUSTRIA FINTECH

La presión regulatoria es un factor ampliamente discutido en la literatura como determinante para el surgimiento de plataformas Fintech a nivel global. Kalmykova (2016) y Bruckner (2018) sostienen que las leyes regulatorias no están a la altura de los riesgos que plantean estas nuevas formas de crédito, lo que podría llevar a las empresas de tecnología financiera a superar a los bancos tradicionales. Por tanto, creemos que el factor regulatorio debería incluirse en nuestro estudio. Cornelli (2020) propuso un modelo de regresión de panel para estudiar el crédito Fintech per cápita, utilizando variables como el PIB per cápita, el índice de Lerner (que mide la competitividad bancaria) y un índice de intensidad de la regulación bancaria. Los hallazgos indican que el crédito Fintech prospera en países con mayores márgenes bancarios, menor presión regulatoria y mayores niveles de desarrollo. A diferencia del autor, no incluimos la variable PIB per cápita en nuestros modelos debido a posibles problemas de endogeneidad.

En cambio, incorporamos medidas como el stock de capital y la inflación para capturar el contexto económico en el que opera la tecnología financiera. La literatura sobre la industria Fintech se centra principalmente en comprender las condiciones necesarias para el desarrollo exitoso de plataformas Fintech. Claessens et al. (2018) realizaron un análisis utilizando modelos de regresión econométrica y encontraron que la integración de las Fintech en la economía local está directamente relacionada con el nivel de ingreso de un país, las regulaciones bancarias, la competitividad del sistema bancario y el uso general de la banca por parte de la población.

También discutieron las implicaciones del crecimiento de las Fintech en las políticas regulatorias. La presión regulatoria y la competitividad de la industria bancaria se estudian con frecuencia en relación con la industria Fintech, por lo que nuestra investigación también considera estos factores, la literatura enfatiza los aspectos económicos, financieros y sociales para explicar el crecimiento de la industria Fintech. Nuestro aporte radica en incorporar variables como inflación, capital, control de capitales, educación, edad de la población y acceso a telefonía móvil para explicar el crecimiento del volumen de Fintech. Además, consideraremos cómo estas variables interactúan con el nivel de ingreso y la región de un país.

Por lo tanto, nuestra investigación se basa en las propuestas de Claessens et al. (2018) considerando la perspectiva de crecimiento no lineal de Frost (2020). Además, utilizaremos los datos recopilados por Cornelli (2020) para mejorar aún más nuestro análisis. Por último, Demir et al. (2020) encontraron que tanto la inclusión financiera como la presencia de plataformas Fintech contribuyen significativamente a reducir la desigualdad en todos los niveles de ingresos. Esto motiva el análisis de los fenómenos tecnológicos y financieros que impulsan a los países a prosperar económicamente. Por lo tanto, incorporaremos variables que capturen el tamaño y el nivel de desarrollo de los mercados bursátiles de los países, como el vencimiento promedio de los bonos corporativos, la capitalización bursátil en relación con el PIB y el volumen de emisiones de bonos corporativos en relación con el PIB.

Sobre la base de trabajos anteriores, Jon Frost (2020) examinó cómo estos factores influyen en la adopción global de Fintech y sugirió que la difusión de Fintech no es lineal entre países debido a factores como el nivel de ingresos y el estado de desarrollo. También identificó la demanda insatisfecha de crédito de los bancos tradicionales como un importante impulsor de la adopción de Fintech. Aunque el trabajo de Frost no analiza cuantitativamente estos factores, proporciona un análisis general de la industria y las perspectivas futuras basadas en el escenario actual. Tanto Cornelli (2020) como Claessens et al. (2018) basan sus estudios econométricos en regresiones de panel, que también consideramos útiles e incorporaremos como procedimiento central en nuestro trabajo. Para contribuir a estas investigaciones, estudiaremos explícitamente cómo interactúan las variables seleccionadas en función de la región y el nivel de ingreso de un país. Frost (2020) destaca el impacto variable de las variables en el crédito Fintech según la región y el nivel de ingresos de un país.

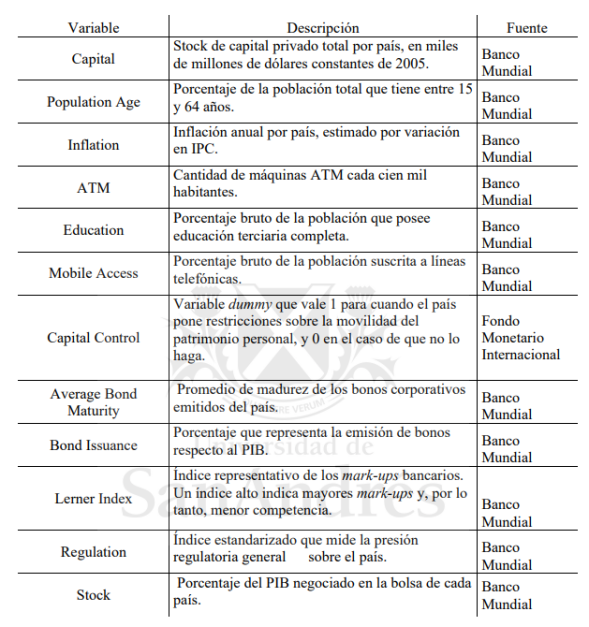

¿Cuáles son los principales factores que contribuyen al desarrollo desigual de las tecnologías Fintech entre países, donde algunos países experimentan prosperidad en esta industria mientras que otros no? Este análisis se centrará en las variables específicas seleccionadas en las especificaciones del modelo para determinar la combinación de un modelo y las variables apropiadas que puedan explicar y comprender con precisión el entorno ideal para Fintech. Esta sección describirá principalmente las variables independientes que se incluirán en los modelos de panel. Nuestra aportación a la literatura existente en este campo pasa por incorporar nuevas variables que no han sido ampliamente estudiadas ni cuantificadas en informes anteriores sobre la industria Fintech.

Estas variables independientes incluyen inflación, capital, control de capital, edad de la población, acceso a la telefonía móvil y educación., las variables que ya se han estudiado a fondo en las investigaciones existentes incluyen la densidad de cajeros automáticos, el índice de regulación, el índice de Lerner para la competencia bancaria, la emisión de bonos corporativos como porcentaje del PIB, el vencimiento promedio de los bonos corporativos y la relación entre el mercado de valores y el PIB. PIB. La siguiente tabla proporciona una descripción cualitativa de las variables independientes que se incorporarán a los modelos, el objetivo general de estas variables es capturar toda la gama de variabilidad en el crédito Fintech.

Tabla 1.1

Variables Destacadas en los modelos.

Fuente: Franzoy y Vecchio, (2021).

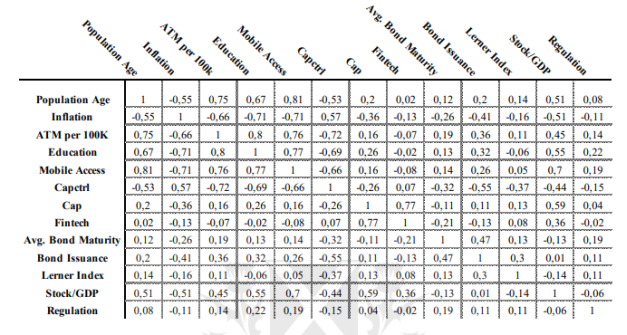

La siguiente matriz de correlación proporciona un análisis detallado de la relación entre Fintech y varias variables independientes.

Tabla 1.2

Correlaciones de Variables

Fuente: Franzoy y Vecchio, (2021).

También encontramos una clara relación negativa entre las variables de control de capitales y la inflación en comparación con las otras variables. A medida que estos factores aumentan, creemos que el entorno para el desarrollo de Fintech empeora, en contraste con las otras variables. En el tabla 1.2, las variables mencionadas (edad de la población, densidad de cajeros automáticos, educación y acceso a telefonía móvil) demuestran una fuerte correlación entre sí, observamos que la variable dependiente está altamente correlacionada con el Capital, tener altas correlaciones entre las variables explicativas puede generar problemas relacionados con la multicolinealidad. Esto incluye un aumento en la varianza de los estimadores y la creación de modelos sensibles e imprecisos. Para evitar este problema, las estimaciones se realizan utilizando modelos que se centran únicamente en estas variables. Para lograr resultados más precisos en los modelos, proporcionamos una tabla con estadísticos descriptivos de las variables mencionadas anteriormente para mejorar el rendimiento de los modelos, la variable dependiente sufre una transformación de logaritmo natural, mientras que las variables independientes se normalizan.

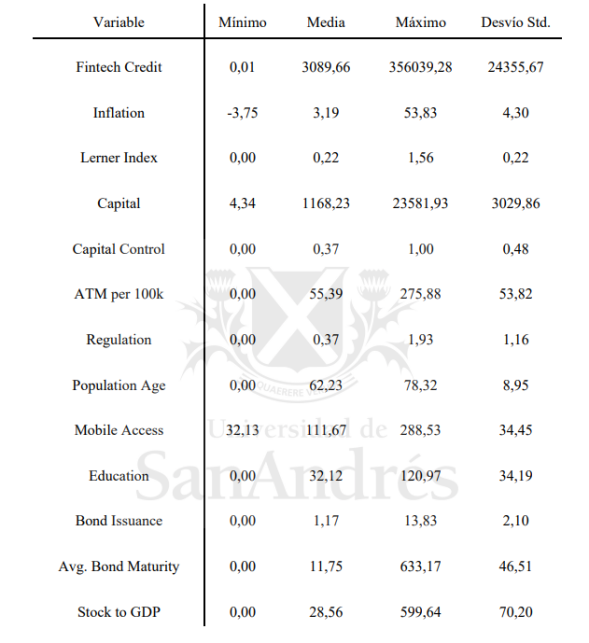

Tabla 1.3

Estadística de las variables Independientes.

Fuente: Franzoy y Vecchio, (2021).

La variable en la que nos centramos es el monto de crédito Fintech per cápita otorgado en cada país durante un lapso de cinco años, que se mide mediante logaritmo natural. Esta variable específica se obtuvo de una base de datos completa presentada en el artículo de investigación de Cornelli (2020). La base de datos abarca un total de 87 países, que representan varias regiones del mundo, como se muestra en el gráfico adjunto.

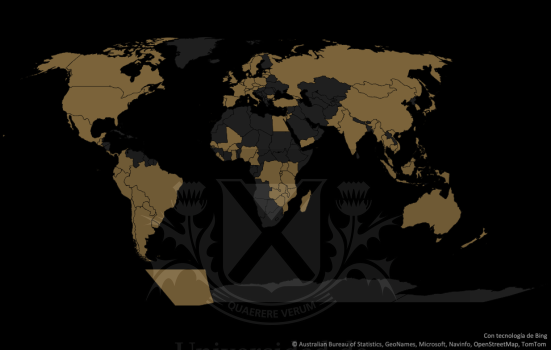

Mapa 1.1

Países que se encuentran en la base de datos.

Fuente: Franzoy y Vecchio, (2021).

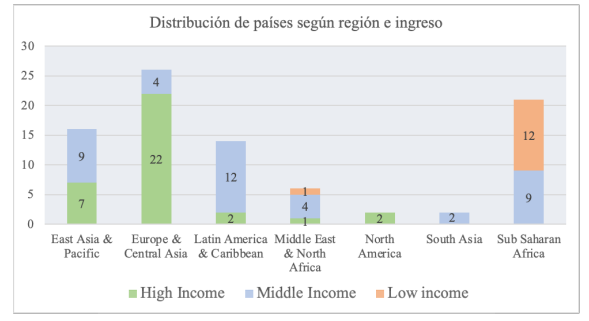

En el mapa se revela que la base de datos proporciona una amplia cobertura a nivel mundial, con la excepción de ciertos países de África, Medio Oriente y Europa del Este. La ausencia de estos países puede atribuirse a la falta de disponibilidad de información, ya sea de difícil acceso, poco confiable o simplemente no computable. Estas regiones se caracterizan por un bajo ingreso per cápita, así como por una corrupción generalizada y conflictos continuos, lo que dificulta su inclusión en la base de datos a efectos prácticos. Para analizar más a fondo los países de nuestra base de datos, los hemos categorizado según su nivel de ingresos y región. El siguiente gráfico muestra las diferentes regiones a las que pertenecen los países y su correspondiente nivel socioeconómico.

Gráfico 1.1

Países por Región e Ingresos

Fuente: Franzoy y Vecchio, (2021).

El gráfico 1.1 proporciona una visión general de la variación de los niveles de ingresos en las diferentes regiones. Es evidente que la mayoría de los países con ingresos más bajos se concentran en la región del África subsahariana. Por el contrario, los países de altos ingresos se encuentran principalmente en Europa y Asia Central. Los países de ingresos medios están distribuidos de manera más equitativa, con una representación significativa en África subsahariana, América Latina y el Caribe y Asia oriental, el gráfico ilustra la diversidad en la generación de crédito Fintech entre los países de cada región.

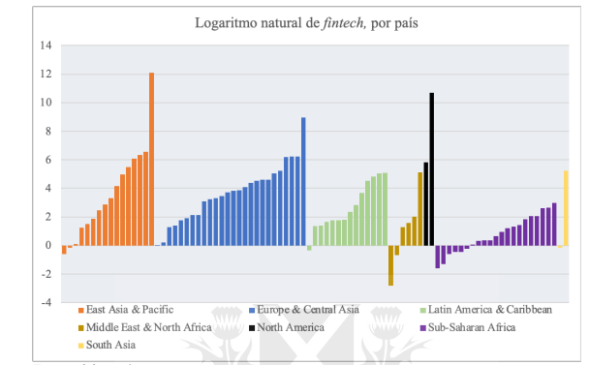

Gráfico 1.2

Logaritmo Natural de la Media de Fintech por país.

Fuente: Franzoy y Vecchio, (2021).

En el análisis hasta ahora, hemos examinado la distribución de países en todo el mundo y los niveles individuales de volumen de crédito Fintech. Para proporcionar una visión más representativa, hemos agrupado todos los países de la base de datos en tres regiones: América, Europa/Asia y África/Oriente Medio. Esto permite una interpretación y un análisis más sencillos. La siguiente tabla muestra los valores medios de Fintech en términos absolutos según la región y el nivel de ingresos. El gráfico 1.2 Fintech utiliza logaritmo natural para facilitar la comparación, aunque algunos países tienen un promedio Fintech entre 0 y 1, lo que da como resultado valores negativos en el logaritmo. Dos países, China y Estados Unidos, dominan en términos de crédito Fintech per cápita. Gran Bretaña ocupa el tercer lugar con elevados valores crediticios. China y Estados Unidos son componentes cruciales de la base de datos, ya que representan una cantidad significativamente grande de crédito Fintech en comparación con el resto de la muestra.

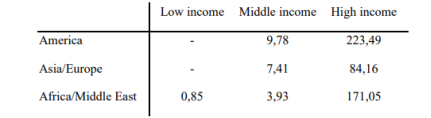

Tabla 1.3

Mediana de volumen Fintech por región e ingreso

Fuente: Franzoy y Vecchio, (2021).

Como industria relativamente nueva y de rápido crecimiento, el volumen de crédito Fintech ha mostrado una aceleración significativa con el tiempo. En nuestra base de datos hemos podido capturar el crecimiento del crédito Fintech entre los años 2015 y 2019. Para comprender mejor esta tendencia, hemos analizado el comportamiento tomando el valor del crédito Fintech y comparándolo con el PIB de cada país. Esto nos permite observar hasta qué punto las Fintech se han convertido en un contribuyente significativo a las economías de los países de nuestra base de datos. La región americana destaca por tener el mayor volumen de crédito Fintech dentro de nuestra muestra. Sin embargo, cuando se trata de la segunda región con mayor crédito Fintech, este comienza a variar dependiendo del nivel de ingresos de los países dentro de esa región. Es interesante resaltar que dentro de la región de África/Oriente Medio, Israel es el único país de altos ingresos, y su volumen de crédito Fintech supera la mediana de altos ingresos tanto de Asia como de Europa.

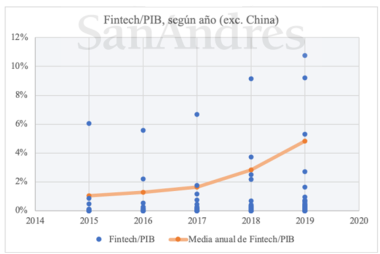

Gráfico 1.3

Fintech/PIB entre 2015 y 2019

Fuente: Franzoy y Vecchio, (2021).

La mayoría de los países están experimentando un aumento continuo en su ratio Fintech/PIB a medida que pasa el tiempo. Este crecimiento general puede atribuirse a la rápida adopción y recepción positiva de los servicios Fintech por parte de la población. Las empresas de tecnología financiera tienen modelos de negocio escalables y atraen importantes inversiones de capital, lo que contribuye a su creciente impacto en el PIB de un país, desde la perspectiva de la oferta de crédito, las Fintechs están reemplazando las formas tradicionales de crédito, particularmente en los segmentos peer-to-peer (P2P) y business-to-consumer (B2C). Un buen ejemplo de crédito B2C se ve en plataformas como Mercado Libre, donde los usuarios pueden financiarse directamente a través de Mercado Créditos. Este proceso es menos burocrático y puede tener costos más bajos en comparación con los bancos tradicionales. Este gráfico ilustra la evolución del promedio global de Fintech/PIB a lo largo del tiempo, así como los valores específicos para cada país. La tendencia muestra un rápido aumento en el promedio anual, lo cual es típico de una industria en crecimiento impulsada por avances tecnológicos. Si bien la mayoría de los países tienen un porcentaje de crédito Fintech inferior al 2% del PIB, hay países atípicos como Estados Unidos que superan con creces este promedio anual.

1.1 Modelos Teóricos que sustentan el Modelo de Negocio Fintech.

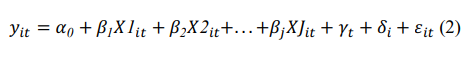

En la ecuación (2), αi representa los efectos fijos individuales, capturando la heterogeneidad no observada específica de cada país. De manera similar, γt representa los efectos fijos en el tiempo, capturando la heterogeneidad no observada específica de cada período de tiempo. El término de error, εit, explica cualquier variación restante no explicada. El modelo supone que la muestra se extrae al azar y no tiene en cuenta los efectos potenciales que pueden depender tanto del tiempo como de los individuos. Como resultado, los estimadores obtenidos de este modelo están sesgados e inconsistentes debido a la endogeneidad. Los efectos temporales e individuales se capturan en el término de error, que se correlaciona con las variables independientes. En resumen, los modelos de panel proporcionan un marco valioso para analizar datos estructurados a lo largo de un eje temporal e individual. Al incorporar efectos fijos, estos modelos permiten la estimación de parámetros insesgados y consistentes, teniendo en cuenta los efectos temporales e individuales que pueden estar presentes en los datos.

El modelo (2) incluye los términos "α" y "β" para tener en cuenta los efectos discutidos anteriormente. Hay varias formas de incorporar estos términos de manera práctica, como usar diferencias de medias, el método de primeras diferencias o incluir variables ficticias para cada miembro en los subíndices t y Yo. En este estudio, utilizaremos el método de diferencia de medias ya que es más eficiente en términos de variables en comparación con el método de variable ficticia, lo que simplifica las especificaciones del modelo y mejora su potencia. Estas variables de las dos hipótesis se combinarán de forma independiente con un conjunto de variables que consideramos fundamentales en todos los modelos (denominado modelo de referencia). Estas variables incluyen la inflación, el índice de Lerner, el capital, el control de capital, la densidad de cajeros y el índice de regulación. Incluimos estas variables en el modelo base debido a su importancia en la literatura existente y su poder explicativo para identificar los factores que favorecen el crecimiento de las plataformas Fintech.

Para explicar los factores que influyen en el crecimiento de las Fintech desde una perspectiva económico-financiera y demográfica-social, presentaremos modelos iniciales que evalúan dos hipótesis. La primera hipótesis sugiere que los factores demográficos impactan significativamente el nivel de crédito Fintech en un país. Creemos que los países con una población joven, alto acceso a la telefonía móvil y altos niveles educativos atraerán un mayor volumen de crédito Fintech. Esta hipótesis se basa en las características de las Fintech, a las que normalmente se accede a través de teléfonos móviles, se dirigen a la población joven con acceso limitado a la banca y requieren una población altamente educada para una gestión eficaz. La segunda hipótesis se centra en las características del mercado financiero para determinar si el volumen de crédito Fintech será elevado o no. Esperamos que los países con un sistema financiero sólido y relativamente grande indiquen un mayor volumen de crédito Fintech. En línea con esto, las variables que representan el sistema financiero de un país incluyen la relación entre las emisiones de bonos corporativos y el PIB, la capitalización de mercado sobre el PIB y el vencimiento promedio de los bonos corporativos en el país, como sugiere Cornelli (2020). Creemos que cuanto mayores sean estas variables, mayor será el volumen de crédito Fintech generado.

1.2 Modelo de Panel sin Interacción.

En primer lugar, los resultados indican que los países con mayor inflación experimentarán un impacto negativo del crecimiento global de las Fintech. La inflación afecta negativamente el volumen de inversiones dentro de los países, ya que reduce la previsibilidad y agrega incertidumbre económica. A continuación se evalúa el control sobre las capitales de cada país. Restringir la movilidad del capital personal disuade a las empresas Fintech de optar por desarrollarse en un país, ya que amenaza la libertad de los usuarios para gestionar su dinero.

Muchas empresas Fintech se especializan en transferencias internacionales de capital, por lo que limitar esta actividad restringiría en gran medida ciertas líneas de negocio que las Fintech pueden desarrollar, los países con un control más estricto sobre la movilidad del capital tienden a experimentar una mayor inestabilidad política y económica. El análisis hasta ahora se ha centrado en las variables que forman el modelo principal. Se encontró que la mayoría de estas variables eran significativas en todos los modelos debido a la inclusión de efectos fijos temporales e individuales en las estimaciones. En tercer lugar, se evalúan los efectos del stock de capital. Los países con suficiente capital social pueden realizar mayores inversiones en nuevas tecnologías, a diferencia de los países con un bajo capital social, donde el uso del capital no se centra en el desarrollo tecnológico y financiero. Contrariamente a la hipótesis, se ha descubierto que la regulación tiene un impacto positivo en el crédito Fintech. Esto podría deberse a que la variable regulatoria captura principalmente el impacto en los bancos tradicionales y no en las empresas de tecnología financiera. Es posible que la variable no capture con éxito los nuevos aspectos regulatorios que aún deben implementarse en las plataformas Fintech, ya que el crecimiento exponencial de las plataformas Fintech supera con creces la velocidad con la que se crean e implementan nuevas regulaciones.

En segundo lugar, la competencia bancaria es un factor importante en el crecimiento de la industria Fintech. El índice Lerner, que representa los márgenes bancarios, sugiere que el crédito Fintech se desarrolla predominantemente en áreas con menos competencia bancaria (margen más altos). Esto puede explicarse por las características de las plataformas Fintech, que otorgan crédito a personas y empresas que tal vez no tengan acceso a la financiación tradicional. En escenarios de baja competencia, las entidades bancarias tienen más discreción sobre los créditos que otorgan, lo que hace que la necesidad de crédito Fintech alternativo sea más impactante, los resultados muestran que los niveles más altos de educación tienen un impacto positivo en el crédito Fintech. Las siguientes variables para examinar son aquellas que prueban las dos hipótesis en este estudio. La variable que representa la edad de la población no resultó significativa por sí sola, posiblemente debido a la concentración de poblaciones jóvenes en países de bajos ingresos.

La importancia del acceso a la telefonía móvil aumenta cuando se aísla de otras variables, lo que indica que una población con mayor acceso a teléfonos móviles permite una mayor penetración del crédito Fintech, ya que estas plataformas generalmente son accesibles a través de teléfonos inteligentes. A continuación se presentarán en detalle los resultados obtenidos de las especificaciones, junto con su interpretación. La siguiente tabla proporciona información sobre el modelo de panel base y los modelos con las variables que forman las hipótesis. Se ha descubierto que la densidad de cajeros automáticos tiene una fuerte relación positiva con el volumen de Fintech. Esto implica que los países con mayor densidad de cajeros automáticos dependen más de los bancos tradicionales y sus formas de crédito. Estos son los países con mayor necesidad de crédito Fintech y donde estas plataformas tienen mayor potencial para atraer clientes tradicionalmente bancarizados.

Los hallazgos demuestran una relación positiva entre el nivel educativo de una población y el crecimiento del crédito Fintech. En general, los países con niveles más altos de educación también están más desarrollados, lo que los hace más propensos a tener las condiciones económicas necesarias para que prospere el crédito Fintech. Por otro lado, la emisión de bonos sobre el PIB, el vencimiento promedio de las emisiones de deuda y la relación del mercado de valores sobre el PIB no mostraron una correlación significativa con el volumen de crédito Fintech, excepto por el vencimiento promedio de los bonos cuando se examinaron. En aislamiento. En comparación con las variables de la primera hipótesis, estos factores tenían un poder explicativo más débil para el crédito Fintech, como lo indican los valores de R2 más bajos y la significación individual. La intención al examinar estas variables fue determinar si existía una conexión entre las características de un sistema financiero y el crecimiento del crédito Fintech en un país específico, en línea con la propuesta de Cornelli (2020), los modelos desarrollados en este estudio lograron explicar entre un 48,4% y un 50,5% de la variabilidad del crédito Fintech, según el criterio R2 ajustado. El modelo que incluía la variable educación además del modelo de referencia (modelo 5) se consideró la mejor especificación, ya que demostró un fuerte poder explicativo. Al aislar la variable educación de los demás factores, se evitó el problema de la multicolinealidad.

Según los resultados, la variable que mide el volumen de emisión de bonos en relación con el PIB no mostró una gran importancia, sorprendentemente, en la región americana la relación fue negativa, contradiciendo la hipótesis inicial. La hipótesis original sugería que el nivel de crédito corporativo en un país reflejaría la capacidad del sistema financiero para endeudarse. Un mayor porcentaje de deuda indicaría un contexto favorable para la adopción del crédito Fintech, lo que conduciría a mejores condiciones de financiación. Sin embargo, solo Europa y Asia mostraron una relación positiva significativa entre el vencimiento promedio de los bonos y el crédito Fintech. Esto sugiere que los países con emisiones de deuda a más largo plazo tienen un mayor volumen de crédito Fintech disponible. Por otro lado, la emisión de deuda a más corto plazo refleja inestabilidad económica o falta de previsibilidad en el futuro.

La mayor participación de un país en su mercado de capitales indica un sistema financiero saludable, lo que facilita que las empresas Fintech accedan a capital e inversiones. Esta hipótesis se ve reforzada por la interacción con la región de África Central, donde el éxito de un país en tecnología financiera depende en gran medida de su situación financiera, a menudo asociada con niveles de ingresos más bajos. Es importante señalar que la base de datos solo incluyó el crédito Fintech y no el crédito alternativo total, que incluye el crédito otorgado por empresas Big Tech que desempeñan un papel crucial en el mercado de capitales. En la región de Medio Oriente y África, existe una fuerte conexión entre el mercado de valores de un país y su nivel de crédito Fintech. Nigeria y Egipto, por ejemplo, tienen mercados de capital que representan una parte significativa del volumen de la región, lo que los hace importantes para explicar esta relación, la presión regulatoria tiende a ser menor en esta región, lo que crea un entorno favorable para las empresas de tecnología financiera.

Al considerar las hipótesis generales (sociodemográficas y financieras), las variables de la hipótesis sociodemográfica mostraron mayor significancia en comparación con las variables financieras. Los resultados sugieren que el comportamiento y las características de una población tienen una correlación más cercana con el volumen de crédito Fintech que los factores financieros, a continuación se muestra la tabla que presenta los modelos que interactúan con los niveles de ingreso en los países.

Tabla 1.4

Hipótesis sociodemográfica interactuada por nivel de ingresos

Se presentan los resultados asociados con los modelos que exploran la interacción entre las hipótesis financieras y el nivel de ingreso de los países. Los factores socioeconómicos tienen mayor relevancia en los países de bajos ingresos en comparación con el resto de la muestra, ya que tienen un mayor impacto en los países con estas características. En general, la mayoría de los países de bajos ingresos carecen de sistemas financieros sólidos y amplios. En consecuencia, las variables que contribuyen significativamente a explicar las diferencias en el crédito Fintech entre países son aquellas que caracterizan a la población, presenta la interacción entre las variables sociodemográficas y los niveles socioeconómicos, es decir, bajo, medio y alto. Analizar estas interacciones es crucial para identificar las variables que tienen mayor importancia dependiendo del nivel de ingresos del país considerado. La educación surge como un factor importante en todos los segmentos de ingresos, pero su impacto es particularmente pronunciado en los países de bajos ingresos. La disparidad en el coeficiente de educación entre los países de bajos ingresos y otros niveles económicos pone de relieve el papel crucial que desempeña la educación en áreas con recursos financieros limitados. Como la industria del crédito Fintech es relativamente nueva, es probable que los países que generen primero dicho crédito sean aquellos donde la educación sea relativamente más avanzada.

Con base en los hallazgos generales, las diferentes especificaciones demuestran que los modelos con interacciones nos permitieron identificar relaciones que respaldan el impacto previamente asumido de cada variable. Sin embargo, las variables que componen la hipótesis financiera no tuvieron un poder explicativo global significativo para el volumen de crédito Fintech, las variables incluidas en el modelo base fueron cruciales para agregar robustez a los modelos y servir como base para incorporar las variables de las hipótesis, ya que muchas de ellas resultaron significativas al nivel del 5%. Según la hipótesis financiera, existe una fuerte correlación entre la capitalización de mercado y el volumen de la industria Fintech en los países de ingresos bajos y medios (PIMB). En los países con ingresos más bajos, la bolsa de valores desempeña un papel crucial a la hora de proporcionar un entorno propicio para el crecimiento de las Fintech. El acceso al financiamiento y la educación pública son herramientas esenciales en contextos de bajos ingresos, y las Fintech pueden desempeñar un papel importante en la promoción de la prosperidad en tales escenarios.

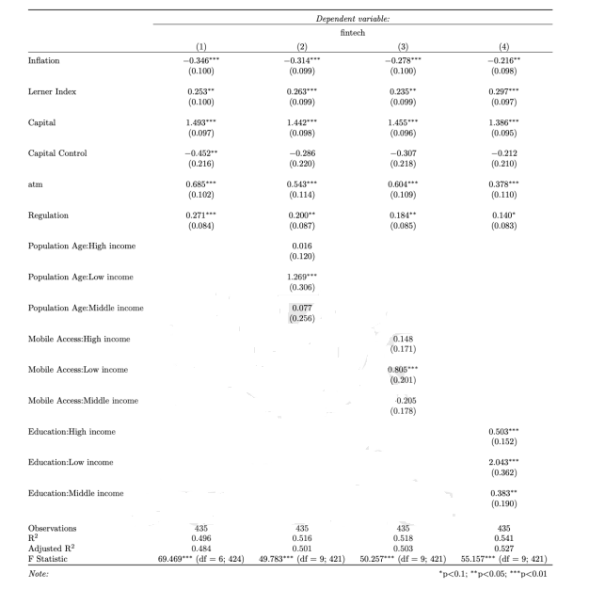

En todos los casos, los valores de p obtenidos fueron inferiores al 5%, lo que indica evidencia suficiente para rechazar la hipótesis nula de no heterocedasticidad. Aunque la presencia de heterocedasticidad no afecta la insesgación de nuestros estimadores, sí afecta la precisión de las varianzas de los coeficientes. En consecuencia, nuestro modelo sería menos eficiente al no ser el que minimice la varianza. Después de realizar estimaciones del modelo, se procedió a realizar un análisis de varianza para determinar si existe heterocedasticidad. La heteroscedasticidad se refiere a la situación en la que la varianza de los residuos depende de las variables explicativas del modelo. Para evaluar esto, realizamos una prueba de Breusch-Pagan en los principales modelos sin interacción (modelos (1), (2) y (6) del gráfico 1.4. La heterocedasticidad puede surgir por varias razones, una de las cuales es la presencia de valores atípicos en la muestra. En nuestros datos, observamos la presencia de valores atípicos, como se muestra en el gráfico que ilustra el comportamiento de los residuos. Si bien puede parecer que los residuos tienen una variación constante, hay ciertos puntos en el gráfico que indican la presencia de valores atípicos.

Gráfico 1.4

Valores Predichos (residuos)

Fuente: Franzoy y Vecchio, (2021).

El gráfico anterior presenta los residuos, que muestran una distribución mayoritariamente homocedástica. Sin embargo, hay algunos valores que se desvían del grupo principal. En concreto, las observaciones en el eje x mayores a 8 corresponden a Estados Unidos, mientras que las entre valores 4 y 8 corresponden a China. Estos valores no son valores atípicos, sino que reflejan el comportamiento de estos dos países, que representan una parte importante del crédito Fintech. Otra posible explicación de la heterocedasticidad es la presencia de variables omitidas. Identificar este tipo de sesgo puede ser un desafío en la práctica, pero creemos que lo hemos minimizado al incluir una amplia gama de variables independientes que representan los factores que influyen en la presencia y el crecimiento del crédito Fintech. No hemos identificado ningún patrón específico en el gráfico de residuos que sugiera la omisión de una variable importante. Para abordar el tema de la heterocedasticidad, comparamos los errores estándar de los modelos propuestos y encontramos que no varían significativamente. Además, examinamos los errores robustos de nuestro estimador en comparación con nuestro modelo de referencia (sin ningún supuesto).

Para contribuir a la literatura existente, este estudio seleccionó variables clave que desempeñan un papel crucial a la hora de explicar el crecimiento de la industria. Se formularon dos conjuntos de variables, centrándose en tres características demográficas y tres financieras de cada país. Además, se utilizaron modelos de panel, incorporando variables que interactúan tanto con las regiones como con los niveles de ingreso. Este enfoque permitió llegar a conclusiones y resultados más específicos, ya que el impacto de una variable en un país puede variar significativamente dependiendo de su nivel de ingreso o región. Se encontró que las variables utilizadas en los modelos eran significativas y contribuyeron a un modelo más sólido para probar hipótesis. Los resultados de los modelos resaltan la importancia del lado de la demanda para impulsar el crecimiento.

Existe una clara necesidad de opciones crediticias alternativas para personas y empresas, que se satisfacen en función de las condiciones específicas de un país, región y niveles de ingresos. Factores como la inflación y el capital desempeñan un papel importante a la hora de determinar el volumen de crédito Fintech. Los países con alto capital y baja inflación exhiben una mayor previsibilidad en sus proyectos de inversión y estabilidad económica, lo que lleva a más capital disponible para un rápido crecimiento de la plataforma. Por ejemplo, Estados Unidos y China, con sus altos niveles de capital y su inflación relativamente baja, tienen los mayores volúmenes de crédito Fintech. Si bien la heterocedasticidad estuvo presente en la distribución de los datos y su interacción con nuestros modelos, se determinó que no alteró significativamente los resultados obtenidos. Sin embargo, podría potencialmente comprometer la interpretación de los datos al invalidar las pruebas T y F si se estiman utilizando mínimos cuadrados ordinarios.

La industria de las finanzas digitales está transformando la forma en que los agentes interactúan en el mercado de capitales, brindando nuevas oportunidades de crédito, inversión y financiamiento. Esta industria tiene una larga historia y ha experimentado un crecimiento exponencial, lo que ha llevado a diferentes tasas de crecimiento en las diferentes regiones del mundo. Uno de los desafíos ha sido desarrollar un modelo sólido que pueda dar cuenta de estas anomalías específicas de la industria. Los modelos de panel han sido fundamentales para abordar este desafío al incorporar efectos temporales e individuales, ayudando a gestionar la naturaleza dispersa de los datos. Sin embargo, las hipótesis financieras y demográficas por sí solas no contribuyeron significativamente al poder explicativo de los modelos. La multicolinealidad entre variables altamente correlacionadas requirió la propuesta de modelos que pudieran abordar esta cuestión. Sin embargo, ciertas variables individuales proporcionaron información valiosa, como la relación entre los niveles de ingresos y el tamaño del mercado de valores. La educación también surgió como una variable fundamental en todas las regiones, particularmente en África, donde se amplificó su impacto en el volumen de crédito Fintech. La falta de regulación en ciertas regiones facilita aún más estas transacciones, permitiendo a las plataformas Fintech aprovechar la facilidad para otorgar crédito y beneficiarse de márgenes más altos.

1.4 Fintech en el mercado de Remesas de América Latina.

El mercado de remesas ha desempeñado durante mucho tiempo un papel crucial en las economías de los países latinoamericanos. A lo largo de los años, el movimiento de personas entre países de la región o hacia naciones como Estados Unidos ha creado una afluencia significativa de transferencias de dinero en monedas locales o dólares estadounidenses. En consecuencia, esto ha llevado al desarrollo de diversas plataformas y empresas que atienden la inmensa demanda dentro de este sector. Afortunadamente, gracias a la llegada de las Fintech y sus soluciones innovadoras, eficientes y rentables, el mercado de remesas ha experimentado una transformación revolucionaria. En este epígrafe se profundizará en la importancia de las Fintech en el mercado de remesas de América Latina (Latam), arrojando luz sobre varios casos destacados de la industria que brindan esta solución de manera pionera en la región.

Este artículo proporcionará información sobre cómo las empresas pueden capitalizar este próspero sector para establecer sus propias empresas. Entonces, ¡profundicemos y exploremos el inmenso potencial de las Fintech en el mercado de remesas de América Latina!, con el surgimiento de las Fintech (tecnología financiera), el panorama de las remesas ha experimentado una transformación significativa. Fintech ha introducido plataformas y servicios digitales innovadores que han revolucionado la forma en que se realizan las remesas.

Estos avances tecnológicos han simplificado el proceso, haciéndolo más rápido, más conveniente y rentable tanto para los remitentes como para los destinatarios, el uso de tecnologías avanzadas como blockchain ha mejorado la transparencia y seguridad de las transacciones de remesas. La tecnología Blockchain permite la creación de registros descentralizados e inmutables, asegurando la integridad de cada transacción y minimizando el riesgo de fraude o manipulación. Hoy en día, las personas pueden utilizar diversas soluciones Fintech para enviar dinero internacionalmente con solo unos pocos clics desde la comodidad de sus hogares. Estas plataformas digitales aprovechan sistemas de pago seguros y eficientes, lo que permite transacciones rápidas y fluidas. Además, las Fintech han allanado el camino para la integración de billeteras móviles y monedas digitales, brindando opciones alternativas para que los receptores de remesas accedan y utilicen sus fondos. En resumen, las Fintech han revolucionado la industria de las remesas, reemplazando métodos obsoletos e ineficientes con soluciones digitales innovadoras. La integración de la tecnología no solo ha hecho que el proceso sea más rápido y accesible, sino que también ha empoderado a las personas brindándoles mayor inclusión y seguridad financiera. A medida que las Fintech sigan avanzando, podemos esperar nuevas mejoras en el panorama de las remesas, que beneficiarán tanto a las personas como a las empresas.

Las remesas se refieren esencialmente a un servicio financiero que facilita la transferencia de dinero entre personas o empresas ubicadas en diferentes países, permitiéndoles recibir fondos ya sea en la moneda local o en la moneda en la que se envió inicialmente. Tradicionalmente, este proceso implicaba visitar físicamente las oficinas de una empresa remesadora, entregar la cantidad deseada en efectivo y esperar a que llegara a su destino en moneda local. Este método convencional, que todavía predomina en muchos países hoy en día, presenta varios inconvenientes, como tiempos de procesamiento prolongados, tarifas por la nacionalización de fondos y cargos por servicios adicionales. El impacto de las Fintech en las remesas va más allá del aspecto transaccional. También ha generado inclusión financiera, particularmente para personas que anteriormente estaban excluidas de los sistemas bancarios tradicionales.

Con las soluciones Fintech, las personas en áreas desatendidas ahora pueden acceder a servicios de remesas asequibles, lo que les permite participar en la economía global y mejorar su bienestar financiero. Profundicemos en el tema que nos ocupa: el concepto de remesas y cómo han sido transformadas por los avances en Fintech. Según el Banco Mundial, las remesas desempeñan un papel crucial en la estabilidad financiera de los hogares que residen en países de ingresos bajos y medios. Estos fondos tienen un impacto positivo significativo en la lucha contra la desnutrición y la mejora de las oportunidades educativas para los niños procedentes de entornos desfavorecidos. Al mismo tiempo, las remesas sirven como un recurso valioso para las personas que obtienen ingresos en el extranjero y que necesitan estos fondos para diversos fines dentro de su país de origen.

De manera similar, las empresas también se benefician del uso de plataformas de remesas, ya que les ofrecen una solución conveniente para la gestión de nóminas locales, pagos a proveedores y adquisición de recursos esenciales, entre otras transacciones financieras, ha habido un cambio notable en el sector de las remesas en los últimos tiempos, todo gracias al auge de alternativas digitales que han demostrado ser más rentables y rápidas. Estas innovadoras soluciones Fintech incluyen aplicaciones móviles, cuentas digitales vinculadas a tarjetas e incluso el ámbito de las criptomonedas. Estas alternativas no sólo aportan ahorros sustanciales tanto para los remitentes como para los destinatarios, sino que también mejoran la velocidad de las transacciones, permitiendo que los fondos lleguen a su destino previsto en minutos en lugar de sufrir largas demoras que podrían durar varios días.

1.5 Estadísticas del Mercado de Remesas.

El aumento de las remesas en la región latinoamericana puede atribuirse a múltiples factores. En primer lugar, el notable aumento de las oportunidades de empleo para los inmigrantes latinos en Estados Unidos jugó un papel importante en el impulso de este crecimiento. A medida que más latinoamericanos consiguieron empleos en Estados Unidos, la cantidad de dinero que se enviaba a sus países de origen naturalmente aumentó, lo que contribuyó al aumento general de las remesas. En conclusión, la posición de América Latina como el segundo mayor receptor de remesas a nivel mundial es un testimonio de la vitalidad económica de la región y de la determinación de los inmigrantes latinos de apoyar a sus seres queridos. Con el aumento de las oportunidades de empleo y la recuperación económica en curso, es probable que los flujos de remesas sigan desempeñando un papel crucial para impulsar el crecimiento y el desarrollo de la región en los próximos años. El importante crecimiento observado en las remesas dentro de América Latina no sólo sirve como testimonio de la resiliencia económica de la región, sino que también resalta el papel vital que desempeñan los inmigrantes latinos en el apoyo a sus familias y comunidades en sus países de origen.

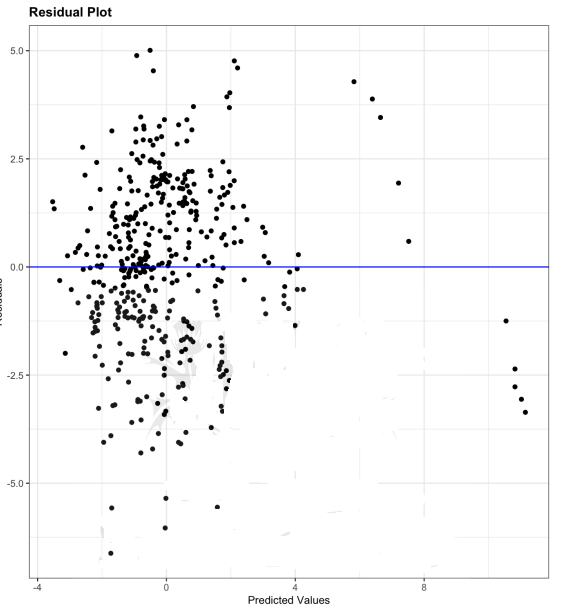

Estas remesas a menudo sirven como salvavidas para muchos hogares, brindando estabilidad financiera, financiando educación, atención médica y otras necesidades esenciales. Según datos del Banco Mundial, América Latina se sitúa como el segundo mayor receptor de remesas a nivel mundial, con unos asombrosos ingresos de 142.000 millones de dólares en 2022. Esta cifra muestra un notable aumento del 9,3% en comparación con las ganancias del año anterior. Sin embargo, vale la pena señalar que esta impresionante suma fue eclipsada por el sur de Asia, que logró superar a América Latina al recibir más de 163 mil millones de dólares en el mismo período. Además, la recuperación económica pospandemia jugó un papel crucial al facilitar el aumento de las remesas en América Latina.

A medida que las economías globales comenzaron a recuperarse de los impactos devastadores de la pandemia, los países latinoamericanos experimentaron una reactivación gradual de las actividades económicas. Esto, a su vez, condujo a un aumento de las oportunidades de empleo y la consiguiente aumento de los flujos de remesas. Además, según datos del Banco Mundial, el costo de enviar 200 dólares a países de América Latina al cierre de 2022 se registró en 5,8%. Este porcentaje supera significativamente la meta establecida en los Objetivos de Desarrollo Sostenible, ya que supera con creces el objetivo previsto. Los registros del Banco Mundial indican que este alto costo ha tenido un impacto perjudicial en la accesibilidad financiera y el desarrollo económico de la región. Cuando se trata de enviar remesas, los bancos tradicionales son conocidos por ser la opción más cara, cobrando una tasa de comisión promedio del 11,8%. Le siguen de cerca las oficinas de correos, con una tasa de comisión del 6,3%. Sin embargo, cuando cambiamos nuestro enfoque hacia las soluciones digitales, los costos disminuyen significativamente. Los operadores de transferencia de dinero cobran una comisión del 5,4%, mientras que los operadores de telefonía móvil cobran una tasa ligeramente inferior del 4,5%. Aunque estas tasas son comparativamente más bajas en este informe, sorprende que representen menos del 1% del volumen total de remesas. Esto presenta una oportunidad importante para desarrollar plataformas que puedan competir eficazmente en este segmento en particular. México es un ejemplo destacado en la región en materia de remesas, ya que aseguró su posición como el segundo mayor receptor de remesas a nivel mundial en el año 2022.

Gráfico 1.5

Países con mayor remesas mundiales, (2022).

Fuente: Banco Mundial, (2022).

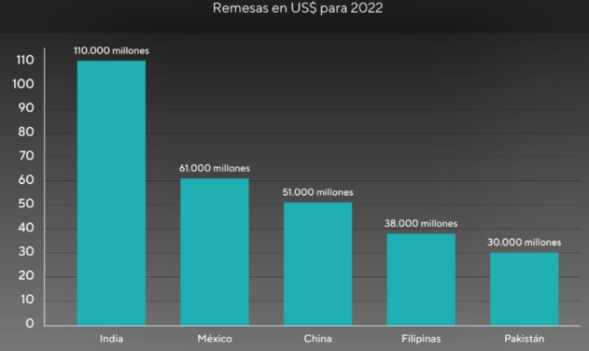

1.6 Comparativa de México en el resto de los países de América Latina, en la recepción de remesas.

Gráfico 1.6

Remesas por país en América Latina, (2022).

Fuente: Statista Research Department, ( 2022).

México es el país líder de la región en cuanto a recepción de remesas se refiere, representando alrededor del 42% del total. Le sigue de cerca Guatemala, que ha recibido un importante monto de 18.110 millones de dólares en remesas, mientras que Colombia ocupa el tercer lugar con 9.440 millones de dólares. En el caso de Colombia, las remesas siempre han jugado un papel crucial, pero los métodos tradicionales de gestionarlas, como el uso de intermediarios o empresas de transferencia de dinero, siguen prevaleciendo. Sin embargo, con el avance de la tecnología, ahora estamos presenciando un cambio positivo en el proceso de envío y recepción de dólares del exterior a Colombia. Esta transformación era necesaria para la industria, y la aparición de nuevos actores en este sector ha traído consigo una mayor eficiencia en términos de velocidad y tiempos de envío, estos nuevos actores priorizan la transparencia, asegurando que no haya costos ocultos asociados con lo que se envía y recibe. Enrique Fadul, Biz Dev Lead de la región andina en Pomelo, cree que estos avances cambian las reglas del juego para la industria de remesas en Colombia.

1.7 Impacto de las Remesas en las Economías.

Estas personas desempeñan un papel vital e indispensable en el fomento del progreso económico y el avance de toda la región. Su contribución es fundamental para mejorar la calidad de vida de las familias que apoyan, ya que su asistencia financiera se dirige principalmente a satisfacer necesidades fundamentales como alimentación, vivienda, atención médica y educación, su presencia puede tener un profundo impacto en la economía local, ya que su gasto en bienes y servicios esenciales no sólo genera un aumento de la demanda sino que también tiene el potencial de impulsar la expansión económica y la prosperidad. En conclusión, es crucial reconocer el importante papel que las remesas pueden desempeñar en la reducción de la desigualdad económica en América Latina. Para muchas personas, las remesas sirven como una fuente adicional de ingresos, lo que las convierte en un salvavidas vital. La industria de las remesas en la región ha estado evolucionando constantemente durante años y todos los indicios apuntan a su crecimiento continuo.

Los latinoamericanos enfrentan costos exorbitantes y a menudo enfrentan procesos inconvenientes y que consumen mucho tiempo cuando manejan remesas. Afortunadamente, las empresas de tecnología financiera están revolucionando la industria al desarrollar experiencias de usuario superiores y reducir significativamente los costos. Este impacto transformador en la región es sólo la punta del iceberg, ya que existe un inmenso potencial para un mayor crecimiento. Juan Fantoni, cofundador y CCO de Pomelo, enfatiza con razón la importancia de no perder de vista este potencial. Con el continuo aumento de la migración internacional y la globalización, se prevé que los flujos de remesas sigan expandiéndose en el futuro.

Esto presenta una oportunidad lucrativa para las empresas que estén interesadas en aventurarse en este segmento, al adoptar soluciones Fintech y aprovechar los avances tecnológicos, las empresas pueden aprovechar este mercado en crecimiento y generar un impacto positivo en las vidas de millones de personas, las posibilidades son infinitas y ahora es el momento de aprovecharlas. Para empezar, los individuos tendrán la ventaja de contar con un marco tecnológico de vanguardia que les ofrece la conveniencia de procesos rápidos y ágiles para agilizar la transmisión de remesas a través de cuentas y tarjetas, si la solución Fintech cumple con todas las regulaciones pertinentes en un lugar determinado, las empresas tendrán la oportunidad de expandir su solución a otras naciones, un elemento crucial en un mercado que está en constante transformación.

Por el contrario, aprovechar las tecnologías avanzadas ofrece la oportunidad de mejorar su propuesta de valor de manera oportuna, particularmente aprovechando el poder de las API. Este enfoque permite la integración perfecta de productos o servicios externos en su plataforma, eliminando la necesidad de procesos de desarrollo que consumen mucho tiempo. Un excelente ejemplo de una herramienta valiosa que se puede incorporar perfectamente a su solución de remesas mediante el uso de API es la inclusión de tarjetas de crédito, débito o prepago. Esta adición no sólo mejora la experiencia general de sus usuarios, sino que también enriquece aún más la gama de ofertas proporcionadas por su plataforma. En lugar de tener que ir físicamente a un lugar específico para retirar dinero, las personas ahora tienen la comodidad de recibir fondos instantáneamente en su tarjeta, haciéndola disponible de inmediato para su uso. Esto les permite realizar compras fácilmente, tanto online como en tiendas físicas, aprovechando al mismo tiempo los diversos beneficios, descuentos y opciones de financiación que ofrece la tarjeta. Además, tienen la libertad de retirar la cantidad específica de efectivo que necesiten de redes de efectivo y cajeros automáticos de estas opciones, también existe la posibilidad de incorporar tarjetas en soluciones basadas en blockchain, lo que permitiría enviar y recibir remesas en criptomonedas sin problemas.

Con este enfoque innovador, las personas pueden utilizar los saldos enviados para sus gastos diarios, lo que hace que las tarjetas criptográficas sean una solución mutuamente beneficiosa para todas las partes involucradas. Al hablar de las ganancias asociadas a un negocio de remesas, es importante considerar la tarifa de intercambio o tipo de cambio, ya que es una fuente importante de ingresos en el modelo de tarjeta. Al incorporar esta tarifa a su negocio de remesas, podrá recibir una determinada cantidad de dinero de forma constante, es crucial tener en cuenta que hay ganancias adicionales significativas a considerar en esta industria en particular.

Estas ganancias provienen del tipo de conversión del tipo de cambio o tarifa de diferencial, que se refiere a la disparidad entre el valor al que la empresa de remesas vende y compra la moneda que envía. Esta tarifa de diferencial es la principal fuente de ingresos para cualquier actor en el negocio de las remesas, por lo que es un aspecto esencial en el que centrarse. Capitalizar la notable expansión del mercado de remesas en América Latina presenta una oportunidad excepcional para establecer empresas financieras lucrativas y atender las diversas necesidades de innumerables personas en la región. Además, aprovechar tecnología de vanguardia y flexible, como la que ofrecen las Fintech, le permitirá explotar plenamente las oportunidades que ofrece esta floreciente industria y mejorar el crecimiento de su negocio de una manera eficiente y altamente competitiva frente a -Vis a tus rivales. No hay absolutamente ninguna duda de que este mercado está preparado para experimentar una mayor expansión y mantendrá su posición fundamental en la configuración del panorama financiero de América Latina.

CAPÍTULO II

RECOPILACIÓN Y CONSOLIDACIÓN DE SERVICIOS FINANCIEROS FINTECH EN AMÉRICA LATINA

2.CONTEXTUALIZACIÓN DE LAS FINTECH EN AMÉRICA LATINA.

Fintech, abreviatura de tecnología financiera, se refiere a empresas que brindan servicios financieros a través de medios tecnológicos, definir Fintech no es tan sencillo como parece. Se utilizan diferentes definiciones dentro de la industria, lo que hace que algunas empresas que parecen cumplir con los criterios sean excluidas del ecosistema Fintech. En términos de desarrollo y crecimiento, las empresas Fintech se diferencian de las instituciones financieras tradicionales. Si bien estas últimas pueden depender del crecimiento orgánico o de fusiones y adquisiciones para expandirse, las empresas de tecnología financiera suelen adoptar un modelo de startup. Comienzan como ideas de negocios que rápidamente se transforman en empresas con el objetivo de un rápido crecimiento. Este modelo está estrechamente vinculado al sector tecnológico y se basa en rondas de inversión para impulsar la expansión.

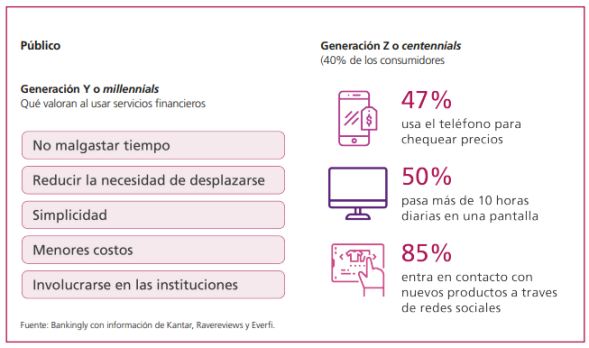

Estas rondas de inversión se producen en diferentes etapas del desarrollo de la startup e implican cantidades crecientes de capital y facturación. Algunas definiciones incluso vinculan el surgimiento de las Fintech a un período de tiempo específico, lo que sugiere que estas empresas comenzaron a desarrollarse alrededor de 2015. Este enfoque refleja la idea de que las Fintech están estrechamente asociadas con las generaciones más jóvenes, como los millennials y los centennials, que tienen diferentes expectativas y preferencias por servicios financieros en comparación con generaciones anteriores. Sin embargo, estar tecnológicamente avanzado o resolver un problema por sí solo no califica a una empresa como Fintech. Las empresas Fintech también deben tener un modelo de negocio escalable, lo que significa que pueden crecer y ser aplicables a escala global.

Otra definición establece que las empresas Fintech deben ser disruptivas, lo que significa que han introducido un cambio significativo en la forma en que se prestan los servicios en comparación con los métodos anteriores, lo que se traduce en una mayor eficiencia, esta definición puede resultar demasiado exigente, ya que no todas las empresas pueden ser disruptivas en relación con las prácticas existentes. Alternativamente, algunos sostienen que las empresas Fintech pretenden resolver un problema financiero específico mejor que nadie, al menos en términos de su mecanismo o enfoque operativo. Las empresas Fintech también tienen un enfoque único sobre cómo interactúan con otras empresas del sistema financiero y con individuos.

Ofrecen formas rápidas y sencillas de acceder a servicios financieros, pero al mismo tiempo enfrentan el desafío de generar confianza con los usuarios, que es un aspecto crucial del sistema financiero tradicional. Las empresas Fintech son conscientes de que generar confianza es parte integral de los servicios que brindan y reconocen que esta confianza no se puede simplemente transferir, como startups, las empresas Fintech todavía tienen margen de mejora en este ámbito. Una definición común describe a las Fintech como empresas que ofrecen servicios financieros sobre una base tecnológica. Sin embargo, esta definición no es clara. Las empresas tradicionales, como los bancos, dependen en gran medida de la tecnología para brindar sus servicios, mientras que algunas empresas de software que trabajan para el sistema financiero pueden no considerarse Fintech.

Fintech es un sector en rápida evolución que engloba a empresas que prestan servicios financieros a través de la tecnología. Si bien existen varias definiciones, es esencial considerar los aspectos de brindar servicios a través de la tecnología, ser disruptivos o innovadores, tener un modelo de negocios escalable y atender las necesidades de las generaciones más jóvenes. Las empresas de tecnología financiera también operan de manera diferente a las instituciones financieras tradicionales, confiando en modelos de startups y rondas de inversión para crecer, ofrecen comodidad y velocidad, pero enfrentan el desafío de generar confianza con los usuarios.

Actualmente, los bancos más grandes han dedicado importantes recursos a la innovación en recursos humanos y en inversión, esforzándose por desarrollar rápidamente productos que compitan con los que ofrecen las Fintech. Al mismo tiempo, aprovechan las oportunidades para adquirir empresas de tecnología financiera maduras que ya tienen productos operativos. El principal ejecutivo de Itaú para Argentina, Paraguay y Uruguay enfatizó que “la estrategia primordial es la transformación digital de la propia organización, pero siempre estamos explorando oportunidades en el mercado” (Tiscornia, 2021). Mientras que los bancos y otras empresas requieren la agilidad y el enfoque centrado en el usuario que ofrecen las Fintech, las Fintech en sí mismas requieren la solidez, la confianza y la gestión regulatoria que poseen las empresas más tradicionales. De hecho, ya en 2017, el 55% de las entidades financieras ya colaboraban de alguna manera con Fintech (KPMG, 2017).

Los rivales disruptivos que inicialmente se esperaba que derrocaran a las grandes y establecidas empresas financieras ahora se han convertido en sus aliados y, en ocasiones, incluso son adquiridos por ellas. En los últimos años, esto se ha convertido en la norma, y los nuevos actores, como los gigantes de las grandes tecnologías (Google, Facebook, Amazon, Apple, etc.), son vistos con aprensión, ya que es probable que tarde o temprano dominen el mercado financiero mundial. La forma más común de integración entre empresas Fintech y tradicionales ha sido a través de asociación (61%), seguida del desarrollo tecnológico interno (50%), contratación de servicios específicos (36%) y adquisiciones de empresas (24%). En el futuro, se espera que esto cambie hacia un mayor énfasis en la asociación (81%), el desarrollo interno (52%), las adquisiciones (37%) y la contratación (33%) (KPMG, 2017). En el ámbito de la tecnología financiera, hay casos en los que estas empresas tienen una vida útil corta y carecen del tiempo necesario para establecer la confianza que los usuarios suelen depositar en las instituciones financieras tradicionales, como los bancos o las compañías de seguros. Como resultado, las Fintech a menudo se integran en el sistema financiero existente de diversas formas, que también han evolucionado con el tiempo. Inicialmente, parecía que las Fintech serían simplemente otro escenario sin competencia con las empresas tradicionales. Sin embargo, con el paso del tiempo se hizo evidente que no sólo existía competencia, sino también una relación de complementariedad caracterizada por la cooperación, la asociación e incluso las adquisiciones. Así, las empresas Fintech son hoy casi parte del mapa del sistema financiero tradicional y, como mucho, representan una competencia complementaria a los servicios existentes. En los casos de cooperación, las Fintech se han centrado principalmente en los aspectos del negocio orientados al cliente, aprovechando su talento para comprender las preferencias y operar con agilidad.

En menor medida, las Fintech han asumido tareas administrativas o de procesos internos, pero se espera que esto aumente en los próximos años. En el futuro, se prevé que más Fintechs participen en operaciones de back-office, generando ahorros significativos en términos de horas de trabajo para las instituciones, por ejemplo, mediante el uso de tecnologías como blockchain. Sin embargo, actualmente la orientación de las Fintech sigue centrada principalmente en las fases de contacto con el cliente. La naturaleza de esta relación depende en gran medida del tipo de actividad Fintech que se realice. En algunos casos, la relación sigue siendo principalmente competitiva, como en el segmento de préstamos o en la gestión de inversiones. Es intrigante observar cómo las diferentes formas en que interactúan las empresas generan diversos efectos en los trabajadores, tanto en términos de empleo como de condiciones laborales. Por tanto, es importante comprender los puntos de convergencia entre el negocio Fintech y el sistema financiero tradicional.

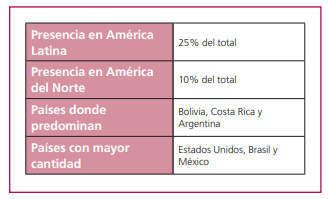

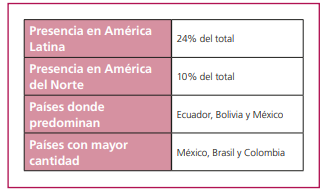

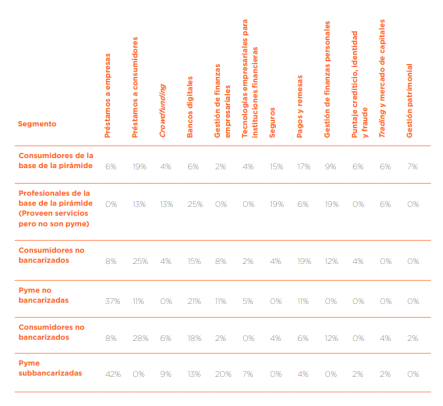

2.1 Segmentos Fintech en América Latina.

Es crucial evitar percibir el fenómeno Fintech como una entidad homogénea e inmutable. Más bien, debería verse como un ecosistema complejo compuesto por numerosas empresas y nuevas empresas que ofrecen servicios de diversas formas. Este entorno dinámico proporciona un terreno fértil para la innovación y la experimentación, lo que dificulta determinar aspectos fundamentales como el tamaño del mercado o la multitud de categorías Fintech que existen. Para comprenderlo mejor, los investigadores se han basado en varios informes y datos para categorizar y analizar este fenómeno (ver figura 2.1). Para obtener una comprensión más profunda del vasto universo de las Fintech, es esencial examinar los distintos segmentos dentro de la industria. Fintech abarca no sólo servicios bancarios tradicionales como préstamos, ahorros e inversiones, sino que también se extiende a áreas como insurtech, regulación, educación financiera, crowdfunding, gestión de finanzas personales y empresariales y sistemas de pago.

Gráfico 2.1

Los Segmentos Fintech.

Fuente: BID, Finnovista y kpmg, (2021).

En 2018 hubo una importante presencia de empresas Fintech en América Latina, con cerca de 1.200 empresas reportadas por el Banco Interamericano de Desarrollo (BID) y otras fuentes. Se estimó que esta cifra era el triple de la cantidad en los Estados Unidos. Es importante señalar que estas cifras probablemente hayan aumentado desde entonces, considerando los acontecimientos en los diferentes países. A pesar del importante crecimiento en el número de préstamos facilitados por empresas Fintech, es fundamental poner esto en perspectiva.

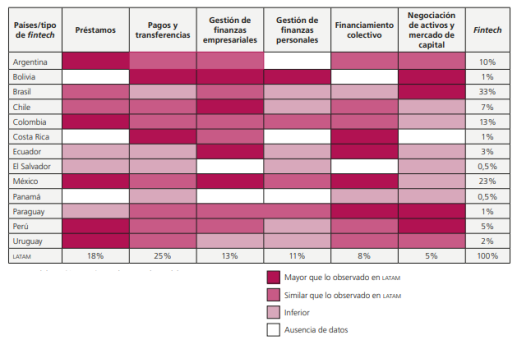

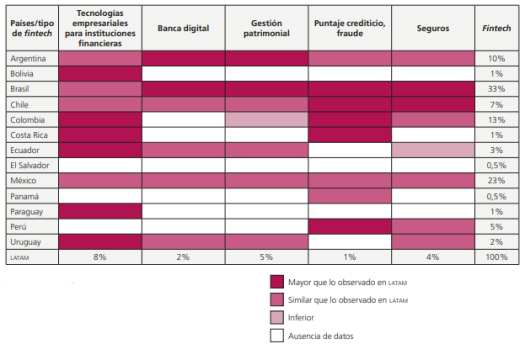

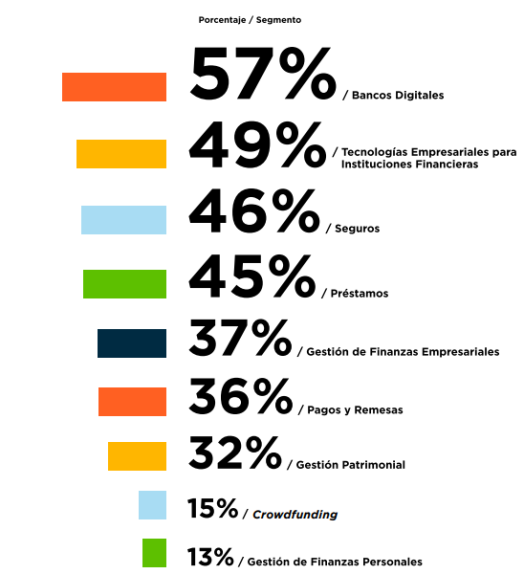

Estos préstamos representaron sólo alrededor del 0,1% del producto interno bruto (PIB) de la región, mientras que los bancos tradicionales representaron más del 40% del crédito total. Estas empresas de tecnología financiera desempeñaron un papel crucial a la hora de facilitar el crédito y la inversión en la región. Sólo en 2018 canalizaron cerca de 4.600 millones de dólares en créditos e inversiones. Brasil surgió como el actor clave en este aspecto, según informó el Banco de Pagos Internacionales (bis) en 2020. Para brindar una mejor comprensión del panorama Fintech en América Latina, la Figura 2 ilustra los diversos segmentos dentro de la industria. Esta información se recopiló en base a datos de BID, Finnovista y otras fuentes, es importante señalar que la industria Fintech es altamente dinámica y está en constante evolución, por lo que este mapeo sirve como una aproximación. En algunos países centroamericanos como las Bahamas, Trinidad y Tobago, Barbados, las Islas Caimán, Antigua y Barbuda y Jamaica, las Fintech aún se encuentran en sus primeras etapas de desarrollo. Sólo hay unas pocas empresas que operan en estos mercados y la información disponible es limitada, se anticipa que estos países experimentarán un crecimiento significativo en la industria Fintech en el futuro. De hecho, algunos de ellos ya han implementado regulaciones basadas en recomendaciones de países más experimentados, que se analizarán más detalladamente en el siguiente capítulo. Entre los países latinoamericanos, Brasil tenía el mayor número de empresas Fintech, representando aproximadamente un tercio del total. Le siguió México con 23% y Colombia con 13%. Curiosamente, Canadá tenía un número similar de empresas de tecnología financiera que México.

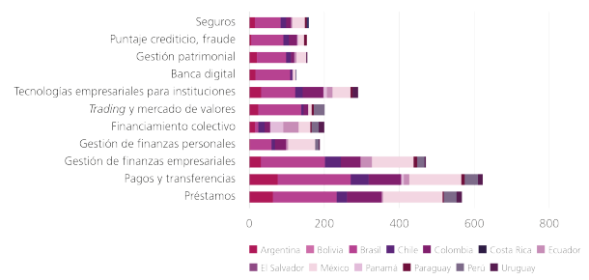

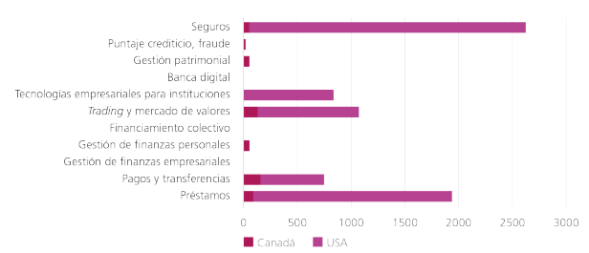

Gráfico 2.2

Segmentos Fintech, en América Latina.

Fuente: BID, Finnovista y kpmg, (2021).

2.2 Pagos y Transferencias en América Latina.

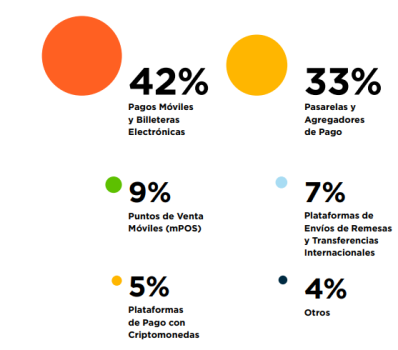

Dentro de este sector Fintech, existen varias subcategorías. Las más comunes son las aplicaciones móviles y las plataformas de Internet que vinculan cuentas bancarias o no bancarias de particulares con empresas. Otra variación es la Fintech que simplifica el proceso de envío de remesas, eliminando la necesidad de métodos tradicionales y brindando una alternativa más rápida y segura. Estas soluciones Fintech no requieren la transferencia física de efectivo. En cambio, operan a través de billeteras electrónicas o e-wallets, que ofrecen una amplia gama de servicios dentro de una sola aplicación. Con sólidas medidas de seguridad para confirmar la identidad, las personas pueden administrar múltiples cuentas y tarjetas de crédito en la misma plataforma. Estas empresas suelen operar a través de una institución financiera regulada donde las personas tienen una cuenta. Permiten a las personas realizar transacciones digitales como compras, pagos y transferencias a terceros. La razón del crecimiento de este tipo de Fintech en la región se debe a la gran cantidad de personas que antes estaban excluidas del sistema financiero tradicional pero que ahora tienen acceso a servicios básicos, esto creó un terreno fértil para el desarrollo de este tipo de actividades Fintech.

Gráfico 2.3

América del Norte Segmentos Fintech.

Fuente: BID, Finnovista y kpmg, (2021)

Para los usuarios, la opción de realizar múltiples transacciones sin necesidad de estar físicamente presentes no solo ofreció comodidad y novedad, sino que también sirvió como una solución viable durante el desafiante contexto de la pandemia de covid-19. Durante este tiempo, se hicieron esfuerzos para promover el mayor distanciamiento social posible para minimizar la propagación de infecciones.

Dentro de esta categoría, hay empresas que prestan sus propios fondos, constituyendo alrededor del 75% del mercado, y una porción menor dedicada a préstamos entre pares. Los préstamos entre pares conectan a las personas que tienen fondos excedentes con quienes necesitan financiación. Aunque este segmento atiende tanto a particulares como a empresas, la mayoría de estas empresas se dirigen principalmente a los consumidores, que representan aproximadamente dos tercios del mercado. Además, existe la opción de financiación colectiva o crowdfunding, que sirve como método alternativo para obtener fondos no disponibles a través de los canales tradicionales. Se trata de que varias personas financien un proyecto uniéndose a una plataforma diseñada específicamente para este propósito.

El segmento Fintech centrado en préstamos tradicionales, préstamos entre pares y plataformas de crowdfunding o financiamiento colectivo juega un papel crucial en América Latina. Estas Fintech brindan acceso al crédito a personas y empresas que enfrentan desafíos dentro del sistema financiero tradicional. A través de sus enfoques innovadores, permiten transacciones financieras entre personas independientemente de la distancia física. El mercado atiende principalmente a los consumidores, con una porción más pequeña dedicada a las empresas.

El crowdfunding y el crowdlending ofrecen métodos alternativos para obtener fondos, permitiendo que los proyectos se vuelvan viables mediante la acumulación de pequeñas inversiones de un gran número de personas. Esta forma de financiamiento presenta oportunidades para personas que tal vez no tengan acceso a opciones de financiamiento tradicionales y permite la participación en proyectos que se alinean con sus intereses y objetivos. El crowdfunding abarca varios tipos, incluido el crowdfunding basado en donaciones, en el que los inversores no reciben nada a cambio, el crowdfunding basado en recompensas, en el que los participantes esperan algún tipo de recompensa o intercambio de productos, y el crowdfunding basado en inversiones, en el que el capital prestado representa una inversión con el objetivo de generando ganancias. Otra forma es el crowdlending, en el que varios prestamistas aportan fondos simultáneamente.

El segmento de Fintechs centrado en préstamos tradicionales, préstamos peer-to-peer y plataformas de crowdfunding o financiación colectiva es muy significativo en América Latina. Estas Fintech han surgido como una solución para personas y empresas que enfrentan desafíos para acceder al crédito a través del sistema financiero tradicional. Permiten a personas de cualquier parte del mundo ofrecer dinero a otros, cerrando la brecha de la distancia física. La innovación clave de estas Fintech, particularmente en el caso de los préstamos entre pares, es su capacidad para facilitar el contacto directo entre prestamistas y prestatarios, actuando como intermediarios financieros.

Lo que hace que esta forma de financiación sea especialmente interesante es que un proyecto se vuelve viable mediante la acumulación de numerosas pequeñas inversiones de un gran número de personas. Al mismo tiempo, ofrece oportunidades de inversión para personas que tal vez no tengan acceso a otras opciones de financiamiento por montos menores. Normalmente, quienes tienen un proyecto lo suben a una plataforma de financiación colectiva, donde se presenta a inversores potenciales de diversas formas, si se recauda la cantidad necesaria dentro de un plazo específico, el proyecto puede continuar.

2.3 Financiamientos Colectivos en América Latina.

Existen soluciones Fintech que se especializan en ahorro y eficiencia financiera. Estas herramientas ayudan a las personas a organizar los presupuestos de sus hogares y establecer pautas y objetivos de ahorro, lo que en última instancia les ayuda a mejorar su situación financiera. Aproximadamente la mitad de las empresas Fintech de este segmento ofrecen este tipo de servicios. En este campo, existen empresas Fintech que también brindan orientación sobre gestión de recursos y flujo de fondos a través de sus aplicaciones. Las empresas Fintech dedicadas a las finanzas personales se enfocan en administrar las finanzas del hogar, además de ofrecer servicios de educación y planificación financiera. Estas plataformas permiten a los usuarios comparar varios productos financieros, como préstamos, que pueden ayudarles a tomar mejores decisiones y mejorar su bienestar financiero. Esto, a su vez, puede tener un impacto positivo en su calidad de vida general. Estas empresas Fintech tienen el objetivo de simplificar y agilizar los procesos financieros de los usuarios. Para las empresas, esto a menudo implica el uso de software de contabilidad y herramientas de facturación electrónica para completar tareas operativas de manera más eficiente y a un menor costo, estas herramientas ofrecen un mayor control sobre los ingresos y gastos y pueden adaptarse fácilmente a los cambios regulatorios. En ciertos países de América Latina la facturación electrónica se ha vuelto obligatoria e incluso existen incentivos como la devolución de impuestos para las empresas que hagan la transición a este sistema.

Proporcionan una gama de servicios a particulares y empresas, ayudándoles a gestionar e invertir sus activos. Esto incluye ofrecer productos bancarios, acceso a mercados bursátiles, opciones de renta fija, gestión de carteras, fondos de inversión, planes de pensiones y jubilaciones e inversiones inmobiliarias, entre otros. Antes del surgimiento de estas empresas Fintech, las personas interesadas en realizar este tipo de inversiones tenían que confiar en su banco o institución financiera existente, o buscar orientación de un asesor bursátil o corredor de bolsa. Sin embargo, las empresas Fintech han cambiado el panorama al ofrecer sus servicios en línea, requiriendo a menudo un capital inicial menor y compitiendo en precio debido a sus costos reducidos.

2.5 Mercados de Capital y Negociación de Activos.

La gestión patrimonial abarca una gama más amplia de servicios financieros en comparación con los servicios de inversión algo más específicos. Este último se centra en invertir en diversos instrumentos financieros, incluidos bonos, instrumentos de deuda, divisas y opciones alternativas como bitcoin y otras criptomonedas.